程鹏

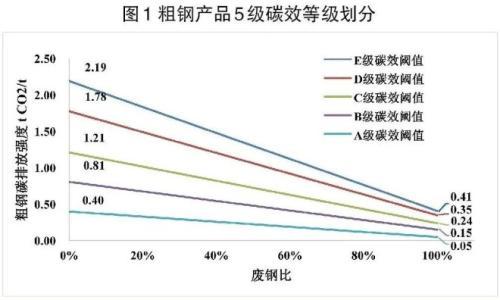

5月中旬以来,铁矿石期货、现货价格呈现同步下行态势,主要原因有以下4个方面:一是房地产市场调整政策更多针对房价预期管理,对房地产投资端、开工端及竣工端等用钢需求侧的提振作用较为滞后,随着上海、广州和深圳等地政策落地,宏观政策进入空窗期,市场情绪回落;二是终端需求进入季节性淡季,建筑钢材端累库节点较去年同期提前,利空黑色系商品估值;三是铁矿石供给端持续高供应,且6月份澳大利亚矿山财年冲量任务将带来更多供应增量,需求增量预期偏弱,高库存抑制价格;四是6月7日钢铁行业节能降碳措施出台,行业政策引发市场对铁矿石需求边际走弱的预期。

当前宏观政策处于空窗期,市场交易表现为“弱现实”,铁矿石供给端维持增长态势,需求增长空间有限,钢材需求季节性走弱、铁矿石港口库存水平居历史同期高位均限制铁矿石价格的上行空间。

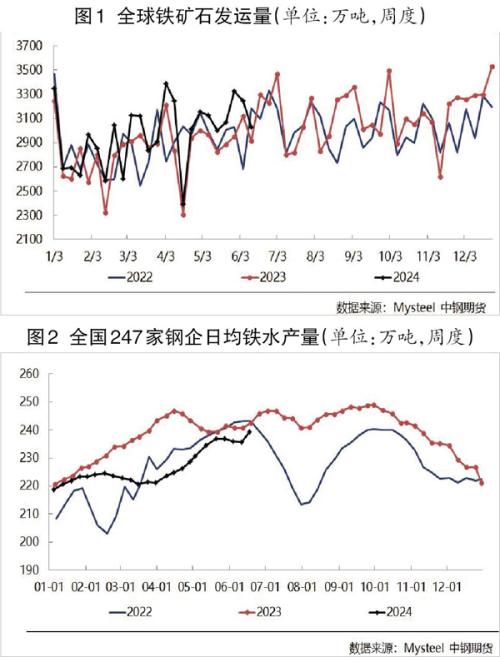

供应方面,主流矿山及非主流矿山发运量同比增加态势不变。第2季度属于主流矿山传统发运回升周期,其中必和必拓和FMG矿山财年目标的完成度偏低,6月份存在冲量任务。近期全球铁矿石发运量连续8周维持在3000万吨以上且处于近3年同期高位,发运量仍处于回升周期,目前6月份全球铁矿石发运量周均值为3265.5万吨,同比增加196.5万吨;非主流矿发运量周均值为557万吨,同比增加135万吨。同时,今年到港量整体高于去年同期水平,且今年中国到港量保持较快增速。据调研,截至6月17日,全国45港到港量累计增加4341万吨,同比增长7.2%。

国产矿方面,国产矿供应维持增势,产量高于去年同期,6月份属于传统雨季,国产矿产量或环比下滑。调研数据显示,4月份,全国433家铁矿山企业铁精粉产量为2635.5万吨,环比基本持平,同比增加207.79万吨。1月—4月份,国产精粉累计产量为9842.6万吨,同比增加479.37万吨。4月份国内铁矿石的增量主要是新矿山投产及复产矿山提升至满产状态,辽宁省新投产矿山1座,全国16座矿山提升至满产状态。4月份国内各地区铁精粉产量环比增减存在差异,其中东北、华北、华东、西北等4个地区因矿山恢复至满产状态及有新投产矿山产量增加,西南地区由于当地主导大型矿山企业有检修操作而产量减少。调研数据显示,截至5月31日,全国186家矿山企业363座矿山日均精粉产量为51.08万吨,同比增加2.90万吨。5月份国产矿供应量环比小幅回落,同比仍保持较高增速。6月份处于传统雨季,天气因素将给矿山企业生产带来一定季节性影响。

需求方面,5月份国内铁矿石需求边际回升支撑铁矿石价格,钢企盈利情况好转,复产积极性提高,市场预期和现实同向运行。据统计,1月—5月份,全国247家钢企生铁产量为34370.1万吨,同比下降1279万吨,对应铁矿石需求减少2047万吨。6月份铁矿石需求回升空间有限且低于预期,但需求韧性仍存,需求对价格存在一定支撑作用。据调研,6月份有15座高炉计划复产,涉及产能约5.86万吨/天;有8座高炉计划检修,涉及产能约3.59万吨/天。若按照目前的停复产计划生产,预计6月份日均铁水产量为237.8万吨,环比增加1.8万吨,整体低于港口铁矿石去库存所需要的242万吨~245万吨。

库存方面,港口延续累库趋势但库存增速有所放缓,当前较高的供应量及偏弱的需求共同导致港口库存呈现逆季节性特征,库存处于2019年以来同期最高水平且环比增加。截至6月15日,全国45港进口矿量为14892.62万吨,同比增加2042.68万吨。由于钢企高炉复产,日耗水平大幅回升,部分钢企海漂货发运量增加,导致钢企进口矿库存环比上升且持续高于去年同期。港口库存迎来今年初以来第2次转降,同比增幅收窄。由于国内需求的超预期增加,铁矿石供需进入相对平衡状态,按当前需求水平推算,港口库存有去化预期。

综上所述,笔者认为,6月份供给端对铁矿石价格的压力将进一步加大,需求端边际回升空间较为有限,对价格支撑力度偏小,当前国内金融数据偏弱,钢材价格呈现弱势加之终端需求进入季节性淡季,高库存压力将继续抑制铁矿石价格上涨。

《中国冶金报》(2024年06月20日04版四版)

扫一扫关注微信

扫一扫关注微信