月度行业观点:

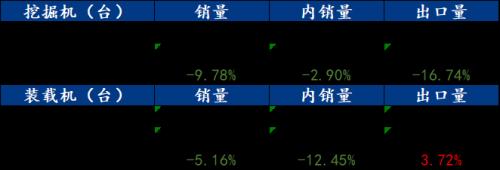

据中国工程机械工业协会对挖掘机主要制造企业统计,2024年4月销售各类挖掘机18822台,同比增长0.27%,其中国内10782台,同比增长13.3%;出口8040台,同比下降13.2%。2024年1-4月,共销售挖掘机68786台,同比下降9.78%;其中国内37228台,同比下降2.9%;出口31558台,同比下降16.7%。

从下游来看,房地产领域难言乐观,虽然投资增速降幅有所收窄,但降幅仍然较大。基建投资作为经济的稳定器,其增速收到地方政府收支矛盾加剧等因素影响。据了解,应用于地产和基建施工的中型挖掘机目前降幅仍然比较大。从市场发展层面看,当前市场需求趋弱,产能难以有效减少,或将加大供需矛盾,要警惕价格竞争抬头之势。2024年3月,国内市场超预期的现象主要是今年春节后气温偏冷,施工进度略有后延、2023年同期相对低基数效应、系列政策的推行落地等诸多因素驱动。挖掘机械行业受到宏观经济影响较大,全球范围内的固定资产投资政策变动都将对行业发展产生影响。

月度行业产销数据:

一、月度原材料价格监测

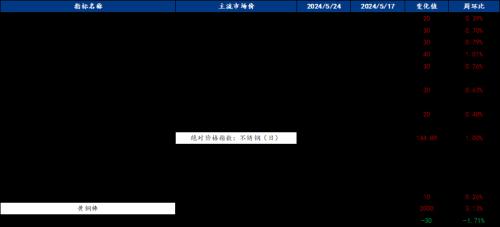

价格指标变更:玻璃价格指标由华东(浙江)市场主流价格调整为华东地区市场价

二、主要原材料品种价格分析

月度观点:中厚板:预计6月中厚板价格震荡偏强运行。

(1)供应方面,5月中板生产利润表现弱于其他品种,钢厂更倾向于生产热卷以及螺纹,中板个别产线检修停产,产量略有下滑。不过近期中厚板吨钢利润已回升至14元/吨,6月中厚板供应或逐渐恢复。

(2)库存方面,近期受产量下滑影响中厚板库存压力略有缓解,但年同比库存水平依旧偏高,同比增长近30%,且降库速度仍然偏慢,基本面仍有压力。

(3)宏观方面,5月17日,房地产重磅政策落地,市场情绪向好,宏观环境偏暖,对钢市有一定提振。

(4)成本方面,钢厂增产趋势下,原料价格仍有上行驱动。

整体看,中厚板去库压力仍在,但宏观环境偏暖叠加成本趋强,中厚板价格或震荡偏强运行。

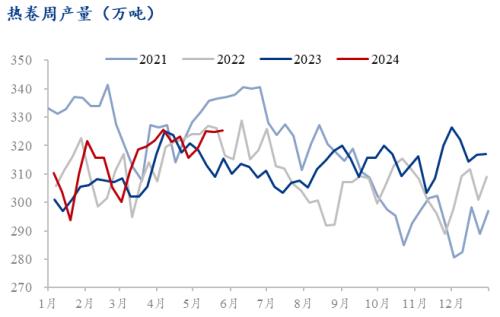

热卷:预计6月热卷震荡偏强运行。

1)国内政策端对于房地产方面的支持仍在不断加强,托底作用逐渐显现,乐观预期对热卷价格有一定支撑作用。

2)热卷三高局面较难改善,需求已处于往年同期偏高水平,继续增加的空间较为有限,而钢厂持续复产,建筑材需求减弱,钢厂仍有较大意愿转产热卷,届时热卷供给或仍有一定增量,库存压力将有所体现,将抑制上涨幅度。预计6月热卷价格或震荡偏强,但幅度不大。

铜::预计6月份铜价整体将震荡盘整

基本面方面,高铜价下需求继续表现疲软,铜库存增加1.23万吨至41.51万吨,再度刷新年内新高。贵金属和有色价格接连联袂走弱,显示出对当前过热上涨势头的谨慎情绪,虽然有修正的意图,但结合近期高铜价带来的负反馈,预计铜价依旧难以明显下跌,而是将保持高位大幅波动,主要原因之一是铜价受到供应逐步收紧消息的影响较大。

三、机械行业需求调研:

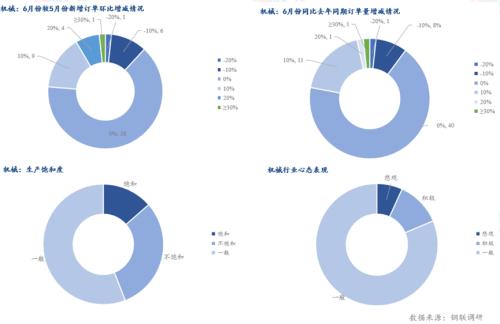

调研数据显示,工程机械行业需求反增,原料库存累增6.20%,整体库存消化速度逐步加快,原料可用天数用量出现反转,原料日耗进一步增加5.61%。整体表现相对不错,市场反馈由弱转强。

匠客工程机械最新数据显示,2024年5月份中国工程机械市场指数即CMI为100.17,同比增长4.68%,环比降低2.68%。依据CMI判断标准,5月指数值在收缩值100点徘徊,市场短期仍有一定程度的波动风险。

5月份CMI指数同比增速提高4.68个百分点,环比降幅收窄2.62个百分点,表明5月之后,国内多数市场延续4月修复态势,继续呈现不同程度的同比改善,但是终端一线市场的新机销售订单量要弱于上月。受2024年上游资金到位情况、突发气候性等因素影响,国内市场的回暖进程仍然承受着一定程度的压力。

据中国工程机械工业协会对挖掘机主要制造企业统计,2024年4月销售各类挖掘机18822台,同比增长0.27%,其中国内10782台,同比增长13.3%;出口8040台,同比下降13.2%。

2024年1-4月,共销售挖掘机68786台,同比下降9.78%;其中国内37228台,同比下降2.9%;出口31558台,同比下降16.7%。

2024年4月销售电动挖掘机5台(10至18.5吨级1台,18.5至28.5吨级4台)。

目前国内工程机械行业需求逐步提速,而海外需求部分萎缩,预计6月或将维持为主。据Mysteel调研,目前仍有多数企业维持当前状态,整体订单数新增不及去年同期,但仍有少部分企业订单数6月份出现新增,主要原因则是:国内基建项目逐步提速,相关配套企业订单逐步增加,同时迭代换新政策的影响,国有企业逐步开始更换新设备,一定程度上增加工程机械行业需求。而与去年订单数相比来看,多数企业依旧维持着原有订单,新增订单数寥寥无几,这导致部分企业对目前生产情况始终保持较为平和的状态,不饱和生产依旧维持主流状态。同时由于海外订单的缩减,整体主机厂承压依旧明显,叠加企业同质化影响,利润压缩明显,降本增效心态依旧逐月增强。因此,预计6月份工程机械行业用钢或将以维持为主。

四、月度热点信息

1、中机联:1-4月机械工业累计实现营收9万亿,同比增长1.4%

中国机械工业联合会最新数据显示,2024年1-4月,机械工业累计实现营业收入9.0万亿元,同比增长1.4%;实现利润总额4201.4亿元,同比下降3.9%。

2、1-4月机械工业累计进出口总额3615.7亿美元,同比增2.2%

据海关统计显示,2024年1-4月,机械工业累计进出口总额3615.7亿美元,同比增长2.2%。其中:进口944.3亿美元,同比增长0.2%;出口2671.4亿美元,同比增长2.9%;贸易顺差1727.1美元。

2024年1-4月,机械工业一般贸易累计进出口总额2616亿美元,同比增长5.6%;加工贸易累计进出口总额545亿美元,同比下降11.5%。

3、CME:预计5月国内挖掘机销量7700台,同比增长近19%

经草根调查和市场研究,CME预估2024年5月挖掘机(含出口)销量16200台左右,同比增长5%左右,市场逐步修复。

分市场来看,国内市场预估销量7700台,同比增长近19%;出口市场预估销量8500台,同比下降近17%。

按照CME观测数据,2024年1-5月,中国挖掘机械整体销量同比下降9%左右,降幅持续收窄。其中,国内市场同比下降0.5%,出口市场销量同比下降16%。

4、4月全国工程机械开工率达57.55%,21省份实现环比增长

挖掘机是基础设施建设的“标配”,是反映基础设施建设、观察固定资产投资等经济变化的风向标。央视财经与三一重工、树根互联联合打造的“央视财经挖掘机指数”发布了最新相关数据。

4月,全国工程机械开工率为57.55%,安徽、北京、湖北、河北、浙江、海南、河南、四川开工率为全国前八,均超过70%。黑龙江、吉林、湖北等21个省份开工率实现环比增长。河北、北京、甘肃等17个省份,实现了自2023年12月以来连续五个月内当月开工率最佳。

4月,大类设备中,吊装设备与挖掘设备开工率最高且开工率达到2024年来最高,挖掘设备更是连续5个月持续走高。吊装设备开工率高,说明2023年的不少项目进入收尾期;挖掘设备开工率高,说明2024年新开工项目持续增加。

扫一扫关注微信

扫一扫关注微信