邵剑华

2021年,在新冠疫情反复的背景下,美元货币宽松拉动经济复苏,带动全球铁矿石需求增加,价格涨破历史纪录,全球铁矿石供应猛增。随后,在我国能耗双控等一系列政策的影响下,下游需求急剧减少,铁矿石价格大幅下跌。

2022年,俄乌冲突爆发,能源价格大幅上涨,欧美高通胀下持续加息,世界经济复苏受阻,海外铁矿石需求明显转弱,矿价下跌使铁矿石供应急剧减少。当时,我国面临“三重压力”,及时出台一揽子稳增长政策措施,有效稳定了经济,对进口矿的需求小幅回升。

2023年前三个季度,美元高利率政策持续,世界经济复苏乏力,海外铁矿石需求持续低迷,全球矿业市场艰难回升。我国经济总体处于疫后修复期,通过采取积极的财政政策和稳健的货币政策,大力刺激国内消费和投资,使中国经济快速恢复、运行平稳,国内对铁矿石的需求增长强劲。

由此可见,过去3年间,国内外经济环境复杂多变,在我国政府的精准调控下,全球铁矿石的供需形势先后经历了“过热时的降温”“过冷时的补暖”“恢复中的巩固”等过程。

近3年全球铁矿石发货情况

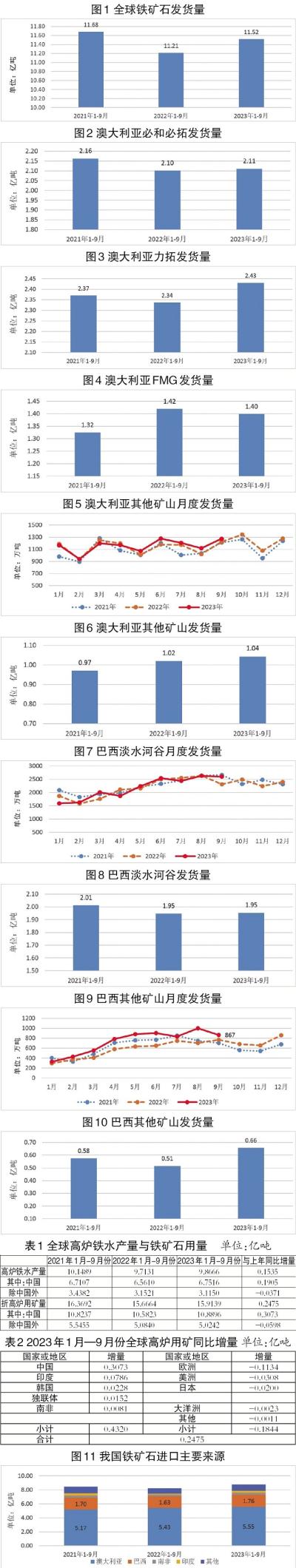

全球发货量有所波动,发货来源结构变化较小。据世界钢铁协会数据,2023年1月—9月份,全球铁矿石累计发货量为11.52亿吨,较2022年同期增加3043万吨,但较2021年同期减少1637万吨(如图1所示)。

从全球铁矿石发货来源国结构看,主要来源国是澳大利亚和巴西,近3年两国发货量占全球发货总量的80%以上,占有绝对优势,而其他所有国家合计发货量占比仅在16%左右,且该结构近3年变化较小。

澳大利亚铁矿石发货量逐年攀升,巴西有一定波动,其他国家缓慢增长。相关数据显示,近3年澳大利亚发货量逐年攀升,其中2023年1月—9月份达到6.98亿吨,较2022年同期增加1000万吨以上,较2021年同期增加1500万吨以上。近3年巴西发货量先减后增,波动较大,其中2022年1月—9月份累计发货量为2.52亿吨,较2021年同期减少约1400万吨,但2023年同期快速回升至2.68亿吨,较2022年增加了1600万吨。

近3年全球除澳大利亚、巴西外的其他地区合计发货量先大幅回落后缓慢回升,2023年1月—9月份同比仅增加了250万吨。

近3年主要矿山发货情况

澳大利亚三大矿山发货量有增有减,其他澳大利亚矿山发货量缓慢递增。从必和必拓2023年月度发货量情况可见,9月份较8月份出现一定下滑,减少近280万吨,同比减少了70万吨左右,这主要是受当地铁路枢纽扩建及维护的影响所致。但从1月—9月份累计发货量看(图2),近3年必和必拓波动幅度较小。其中,2022年1月—9月份累计2.10亿吨,同比减少530万吨;2023年1月—9月份同比小幅增加了100万吨,增幅小于0.5%,基本持平。

2023年9月份,力拓发货量约2860万吨,环比增量超过90万吨。2023年1月—9月份,力拓累计发货量达到2.43亿吨,较2021年同期增加约600万吨,较2022年同期增加约940万吨,增长显著(图3所示)。这主要受益于皮尔巴拉系统性能的改善和Gudai-Darri(库戴德和)项目的稳步增产,以及安全生产系统生产力的提高等。

从FMG近3年月度发货量可以看出,其波动幅度相对较大。由于维护保养活动增多,以及第二季度(2022-2023财年末)冲量结束,导致2023年9月FMG发货量不足1500万吨,环比减少近190万吨,同比减少120万吨,降幅分别达到11%和8%。近3年1月—9月份FMG累计发货量先增后减,其中2022年1月—9月份较2021年同期增加约950万吨,而2023年1月—9月份较2022年同期减少约200万吨(图4所示)。

澳大利亚除三大矿山(必和必拓、力拓和FMG)以外的矿产公司(包括澳大利亚矿产资源公司、卡拉拉等),近3年发货量逐年小幅增长(图5所示)。其中,2022年1月—9月份其累计发货量较2021年同期增加约500万吨,2023年1月—9月份较2022年同期增加约240万吨(图6所示)。

前三季度,巴西淡水河谷(VALE)发货量与去年同期持平,其他巴西矿山增加明显。淡水河谷2023年月度发货量呈现季节性回升,规律与前两年类似(图7所示)。2023年9月发货量虽然较8月小幅回落35万吨,但仍处于全年相对高位,且同比增加近290万吨。从图8所示的淡水河谷近3年1月—9月份累计发货量看,2022年1月—9月份累计量较2021年同期减少约650万吨,但2023年同期与2022年同期基本持平。

2023年1月—9月份巴西其他矿山(包括CSN等)合计发货量基本都超过了前两年(图9所示),虽然9月份发货量环比有135万吨的减量,但较前两年都有小幅增加。近3年1月—9月份其累计发货量先降后增,其中,2022年1月—9月份累计量较2021年减少了约600万吨,而2023年1月—9月份较2022年同期大幅增加1435万吨(图10所示)。

全球铁矿石消耗情况

全球生铁产量与用矿变化。据世界钢协统计(如表1所示),2023年1月—9月份全球37个国家(地区)高炉生铁产量同比增加1535万吨。其中,中国产铁水6.75亿吨,占全球的68.4%,同比增加1905万吨;除中国以外的其他国家(地区)共产铁水3.12亿吨,同比减少371万吨。按62%品位折算,2023年1月—9月份全球高炉用矿量同比增加2475万吨。其中,中国增加3073万吨,其他国家(地区)减少近600万吨。

从2023年1月—9月份全球主要地区高炉用矿量同比增量情况(表2)可见,用矿增量最大的是中国,其次是印度,韩国、独联体和南非也有小幅增长;同比减少的主要是欧洲、美洲、日本以及大洋洲等,共减少铁矿石消耗1844万吨。

中国铁矿石进口量与来源结构变化。据海关总署数据(图11所示),2023年1月—9月份我国铁矿石累计进口量达8.77亿吨,同比增加5457万吨。其中,澳大利亚与巴西是我国铁矿石进口最主要来源国,两国合计占总进口量的83.5%,同比降低2.5个百分点;印度矿占总进口量的3.2%,同比提高2个百分点;南非矿占总进口量的3.1%,同比降低0.5个百分点;从上述4国以外的其他国家(地区)合计进口量占比为10.3%,同比提高了1个百分点。

另外,从2023年1月—9月份我国不同进口矿来源累计同比增量情况可见,从澳大利亚和巴西的进口量都增加了1270万吨左右,增量贡献占比均达到23%以上。从印度进口的增量更为显著,达到1778万吨,占我国总增量的32.6%,这主要由于2022年11月份印度下调了铁矿石出口关税,其出口量快速反弹所致。受到南非当地铁路运输限制的影响,近3年从南非的进口量逐年减少。2023年1月—9月份南非矿进口量同比减少了214万吨。来源于其他国家(地区)的累计进口量同比增加了1335万吨,增量贡献占比达到24.5%。

结论与展望

第一,近3年全球铁矿石发货量有所波动。其中,澳大利亚发货量逐年攀升,巴西季节性波动较大,而且两国发货量占发货总量的80%以上,垄断地位优势明显。

第二,2023年1月—9月份全球铁矿石累计发货量同比增量中,源自四大矿山的增量不足1/3,且仅力拓有一定增量,必和必拓与淡水河谷基本持平,FMG有小幅减量。

第三,全球铁矿石需求方面,2023年1月—9月份累计同比出现增加的国家主要是中国、印度和韩国等,出现明显减少的主要是欧洲、美洲、日本等。

第四,2023年1月—9月份我国铁矿石进口的累计增量超过5400万吨,其中,除了南非矿有小幅减量以外,澳矿和巴西矿增量都超过1260万吨,特别是印度矿的增量达到1780万吨,占总增量的1/3。

第五,未来铁矿石需求端,鉴于上年基数偏小,预计第四季度海外需求同比约有600万吨增量,但全年需求量将与上年基本持平。由于我国钢厂效益持续亏损,叠加冬季下游项目开工减少,第四季度国内需求也会随之环比转弱。

第六,未来铁矿石供应端,预计第四季度海外铁矿的发运量仍将平稳增加,第四季度四大矿较上年的增量在300万吨左右,其他矿山国际发运增量为700万吨左右。

第七,全球铁矿石供需弱平衡依然是2023年的主旋律,第四季度我国港口虽有小幅累库,但增量有限,预计2023年末45个主港铁矿石库存在1.2亿吨左右。

(作者系河钢集团北京国际贸易有限公司博士、高级工程师)

扫一扫关注微信

扫一扫关注微信