导语:

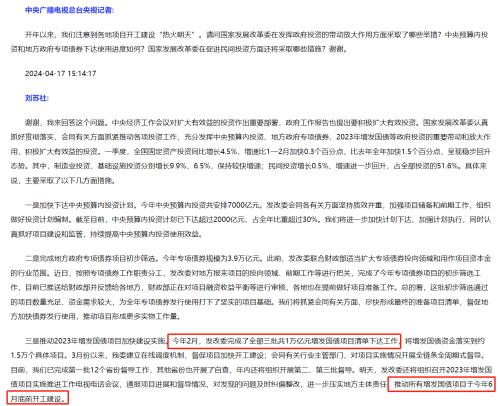

春节之后,黑色系的行情围绕螺纹需求的冷暖而发生巨震,需求从缺席到近期回暖,盘面也经历了深度下跌之后的反弹。尤其发改委公开表态“所有增发国债项目于今年6月底前开工建设”后,更加给市场注入了一剂“强心针”,原料成材近月远月再次全线大涨。

那行情至此展望后市,是能够再上一层?又或者会“反弹夭折”重回跌势?政策的继续发力、供应上的持续克制等因素确实都需要重点去考量,但这其中最为不可获取的必要条件,还是“需求的成色如何”。

因此,本文就从【今年春季需求的表现如何?有何反常之处?展望后市需求又会有怎样的表现】这几大问题着手,为您深度评估后市“需求的成色”,希望能为您带来参考。

正文:

一、今年春季需求的“迟到”,有何反常之处?为何要重视此反常表现?

今年春季需求的反常之处

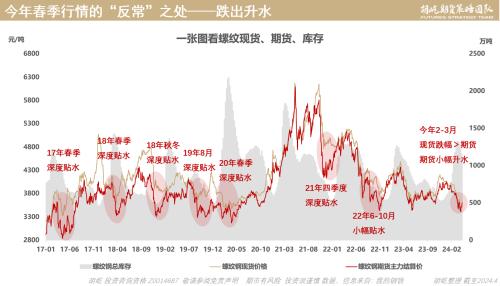

参考往年的季节规律,每年春节时,需求会降至全年冰点,随后需求开始向上恢复。基于此规律,往年春季下跌的主要原因,也通常是因为以下两种情况——

一种是进入到4月后需求峰值低、即旺季不旺。如22、23年就是这种情况,盘面从4月开始下跌;

另一种则是节后库存压力大,再叠加一些市场风险事件,最终导致信心受挫而下行。如17、18、20年,这几年则是从更早的3月就开始下跌(图1)。

而今年则一反常态。首先是下跌时间更加早于往年,是从2月开始。其次是在低库存背景下下挫,这些都是以往春季从没有出现过的。而且在下跌的过程中,不但没有深度贴水,反而是现货跌的更多,期货升水了(图2)。

这些反常现象的背后均说明,出问题的是需求,且是比往年更早的、自春节后开始,这一整个所谓的“回暖的过程中”,需求的表现就明显偏低(即:需求斜率低)。

进一步探究反常的原因

那到底为什么会发生这样的现象?回溯过去来看,即使是22年地产三条红线+封控,这样严峻的条件,都没有出现过这种需求回升低的情况。这就需要进一步去探讨春季需求回暖的支撑力量到底来自哪里。

根据往年的产业规律与变化情况总结来看——

出问题的这段需求恢复期正是春节-3月中下旬,通常来讲,这个时间段里,北方施工还没有全面恢复的条件,因此需求的主要力量在于南方。这是其一。

就地产/基建项目的运作规律来说,春季开工的、通常都是存量项目,比如年末集中拿地的项目往往最快也要到二季度才能开工(整体滞后3-6个月)。基建项目开工大抵类似这样的节奏。这是其二。

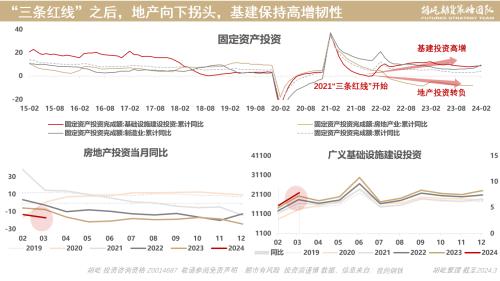

三条红线之后地产投资大幅下修,但基建投资却明显上涨(图3),为地产扮演了互补的角色,使得春季复工时期的需求恢复进度(即:斜率)一直都比较正常。这是其三。

但今年,这个时点偏偏就在上述各方面都出了大大小小的问题——

一是今年南方气候出现了低温+汛期提前的干扰,不过这不是最重要的;

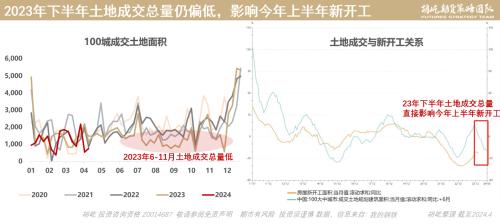

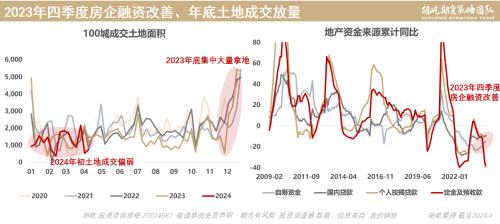

二是地产方面由于去年下半年房企拿地量很低,因此存量项目的复工弱势延续,这个因素是超季节性的(图4);

三是此前弥补了地产需求缺失的基建,也因为政策变化出现了诸多存量项目暂停的情况。

地产基建双双“迟到”+天气原因导致开工/复工也在一定程度上受阻,由此也就导致了存量项目带来的复工比往年更弱,回暖阶段的需求自然也就更差,现货市场更悲观、行情自然也就跌的更早。

实际上这种现象不仅仅体现在螺纹上,与施工相关的,不论是基建关联的沥青、还是房建关联的水泥、再或是竣工端关联的玻璃、以及钢联统计下的项目开工情况,都出现了这样超季节弱势的情况,是可以交叉印证的(图5)。

为何要重视此反常表现?

花了较多篇幅去梳理以上反常的原因,并不是为了马后炮式的分析,而是因为这轮的下跌恰恰就是由这些反常引起。这也是为何我们认为要重视此反常表现——正确归因才能有所依据去评估下一步行情的可能。

根据对春季需求表现“反常”之处的分析,再结合盘面的实际表现就可以发现,虽然螺纹在钢材中整体的占比比之巅峰时期有所降低,但本轮行情很显然是资金锚定了上述“地产+基建存量项目拖累需求”这个交易主线(该主线影响的重点品种还有非黑色系但属于建材板块的玻璃),通过打压螺纹、最终导致了整个黑色板块走出了负反馈。

也就是说,这背后的交易逻辑,已经不仅仅是单一品种基本面的问题,而是宏观问题在某些品种上的体现。

其他钢材类品种比如热卷即便需求不错,但在“大势所趋”下仍然难以幸免。

因此,可以说,黑色系期货本轮行情的核心逻辑,就是在于此前宏观政策传导至产业后出现的需求问题,集中反映在了螺纹这个品种上。基于此,预判后市的逻辑重心,还是要放在“政策影响下的地产”、“政策影响下的基建”这两大因素上来,去判断能否看到增量、能否奋起直追,而资金显然也在继续锚定这一逻辑。这也就不难理解为什么今天午后发改委表态后,市场这么兴奋。

二、那后市需求表现究竟会如何?应如何展望?

地产方面:会有明显改善

地产开工对螺纹需求总量的影响仍有拖累,但会在4-5月有脉冲式改善

如前文所述,今年二季度集中开工的地产项目,是以去年末集中拿地的项目为主,而去年末恰恰就出现了一波集中脉冲式拿地的情况(图6),原因在于去年底房企融资端的改善。

因此,去年底脉冲式拿地的项目会在今年二季度脉冲式集中开工,带来明显的阶段增量。

下半年总量能否改善,要看今年上半年的项目情况

写到这里,或许会有不少投资者关心,这波改善,能否意味着地产需求的增长又回来了?

我们认为,并不能那么乐观,一直强调“脉冲式”,就是想强调,目前还不是周期的回升,只是节奏的变化。

因为想要给出周期回升的判断,起码要看到房企融资、拿地方面持续半年以上的稳定改善。但现在的情况却是,从最新一季度地产端数据的情况来看,拿地又有回落(图6),按照同样的传导逻辑去推演,也就意味着,下半年的需求实在难言乐观。

基建与三大工程方面:政策督导下能够看到一些增量

基建存量项目仍有阻滞,新项目仍在发债阶段,当下难以兑现为需求

基建项目与相关债务挂钩,既要看地方(即:新增专项债),也要看中央(即:与建设相关的国债发行);既要看总量、还要看节奏;既要看原存量项目,也要看新开工项目。

先说新增地方专项债。2028年以来依据对新增专项债的观察,我们预判了诸多次大行情机会,而今年确实与往昔又有不同。

新增地方债引导的存量项目方面,前面已经讲到,仍然被政策干预,目前没有明显的放松迹象,这就导致这部分需求不会释放出来,可能是彻底缺席了。

而新增地方债引导的新开工项目方面,由于去年四季度和今年一季度的新增地方专项债都没有足够的量(图7),二季度才能迎来发债高峰(好的方面是今年的总量仍然维持了去年的强度)。而从立项到资金再到开工,又确实还需要些时间。因此二季度的新增专项债难以拉动当季度的需求,起码要下半年再做评估。

所以,对于二季度基建增量能否出现,仅有的希望就落到了去年四季度增发的“1万亿特别国债”能否形成有效需求上了。

恰好今天发改委在新闻发布会中公开表态(图8):发改委完成了全部三批共1万亿元增发国债项目清单下达工作,将增发国债资金已经落实到约1.5万个具体项目。目前,已完成第一批12个省份督导工作,年内还将组织开展第二、第三批督导。明天还将组织召开增发国债项目实施推进电视电话会议,通报项目进展和督导情况,进一步压实地方主体责任,推动所有增发国债项目于今年6月底前开工建设。

这个表态,无疑是最直接的数据诠释,也就无需多讲了。即使这部分项目并不完全挂钩钢筋水泥,对市场信心的影响,也是确定性的。

三大工程也有一定的增量,但项目进展不好预判

“三大工程”是在地产投资颓势的时候高层提出的,其中——

宏观上可以预估的是,有“三大工程“托底,2024年地产投资增速可能收窄至-5%以内。

难以评估的是,“三大工程”从政策到落地为实际需求,增量、时间与节奏都还较为模糊。

原因在于,一是该部分投资或并非全为增量投资、也并非全都落在房地产领域。

二是各地落地情况不一,目前只能说财政情况好的城市落实上优于财政负担重的城市。

三是时间周期以十年计算。

四是即便只是简单直接的去看资金支持节奏也难以判断落地时间。比如2023年12月PSL重启,单月新增3500亿,1月再增1500亿,这些资金主要投向应该是“三大工程”,但后续又没有看到其他政策性金融工具的配合,从授信到放款再到需求,仍然有时间上的不确定性。

因此,依据目前的信息去推导实物工作量落地情况节奏,确实是比较模糊困难的。那对于这部分增量,只能说,密切跟踪,出现新的消息,再去评估推演。

设备更新方面:可能带来新变化

设备更新与消费品以旧换新是一个全新的课题,还来不及对当下的这个二季度产生影响,因此本文先做一点简单的介绍。

由于2018年以来统计局不再公布设备工器具购置投资金额,因此只能粗略预估这部分市场为5万亿左右(这与官方表态也比较吻合),规模颇为可观。

另外,2022年9月28日,央行设立设备更新改造专项再贷款专项支持。截至2023年底,设备更新改造专项再贷款余额为1567亿元,今年还可进一步增加。

但需要注意到的是,首先,设备更新并不能直接带来螺纹需求增量,而是在地产周期改变、传统基建拉动增长效应越来越低效的长期经济转型过程中,拉动内需的又一重大新举措。

其次,在设备更新和消费品以旧换新方案实施的过程中,可能对其他钢材品种如汽车板材、废钢回收等构成影响,但因为整体尚在起步阶段,宏观的意义大于当下实际需求。

中间需求流通环节方面:或有积极转变

上述主要预判展望的是终端实际需求,但在实际参与市场的过程中,还有一点不能忽略的是,情绪和预期对中间需求这样的流通环节的影响。

比如,4月将迎来ZZJ会议,地产政策如果更积极,对于市场情绪影响正面,那很可能会让中游环节心态转变,备货更积极,进而带来中间需求的好转。

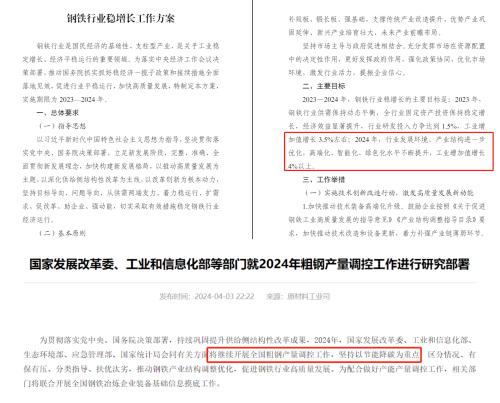

再比如,控产政策、双碳政策、产业规划等如果有了明确信号,使得企业本身更加克制,能够在有利润的情况下不得不控制生产(图9),进而通过政策的引导彻底扭转颓势。此举虽然不直接影响需求,但一旦生产端出现利多政策,整体市场情绪也会被带动,进而刺激中下游行为更加积极。

三、结论

总之,总结以上推断评估,我们认为,需求并非缺席,而是会在4-5月传统旺季出现阶段性的改善,这一方向是可以明确预判的,而且过程也将是有阶段持续性的,这也是预判后市方向的最核心的底层支撑。

扫一扫关注微信

扫一扫关注微信