【招商蛇口拟发行13亿元超短债,公司及子公司待偿还债券余额约545亿元】5月26日,上海清算所披露了招商局蛇口工业区控股股份有限公司2023年度第六期超短期融资券注册文件。根据文件内容,本期超短债注册金额70亿元,拟发行金额13亿元,期限90天,采用固定利率方式,本期债务融资工具按面值发行(或:贴现发行),申购区间为2.1%-2.3%。在存续期内固定不变,由集中簿记建档结果确定,发行日为2023年5月29日,起息日为2023年5月30日,兑付日2023年8月28日。债券的主承销商/簿记管理人为中国建设银行股份有限公司,联席主承销商为宁波银行股份有限公司。招商蛇口此次募集资金拟用于偿还发行人本部到期债务融资工具。(澎湃新闻)

招商蛇口拟发行13亿元超短债,公司及子公司待偿还债券余额约545亿元

姜周华: 攻坚高端特钢"卡脖子"难题

中国冶金报社记者 王志 报道特约通讯员 蓝义高 摄影"我国已是全球公认的钢铁强国,普钢年产量超9亿吨、优特钢达9000万吨,规模稳居世界第一。"11月13日,东北大学特殊钢冶金研究所所长姜周华教授...

两会面对面 | "世界市场并非不需要材料,而是需要高质量的材料"--朱小坤代表谈高端产品出口

中国冶金报社两会报道组记者 樊三彩 报道记者 顾学超 摄影天工国际2024年财报显示,海外市场收入占比超40%。"2024年,天工国际的钢材出口没有下降,这说明世界市场并非不需要材料,而是需要高质量...

独家!沈彬谈沙钢50年发展采访实录

编者按今年是沙钢成立50周年。50年,是历史长河的一瞬,但对于沙钢而言,这是一段从无到有、由弱到强的波澜壮阔的奋斗史诗;于整个钢铁行业而言,也是在改革开放中成长壮大,在筚路蓝缕中前行的时...

4月份动力煤采购成本环比微增

中国钢铁工业协会"对标挖潜"办公室4月份,在"对标挖潜"企业主要原燃材料采购成本中,除动力煤采购成本环比微增外,其他品种环比均减少,其中炼焦煤、喷吹煤、国产铁精矿、进口块矿环比降幅较大。1...

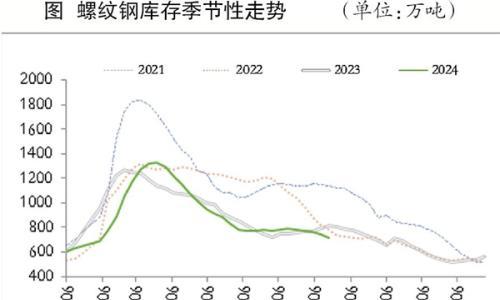

9月上旬钢材社会库存环比上升4.2%

中国钢铁工业协会市场调研部9月上旬,21个城市5大品种钢材社会库存为920万吨,环比增加32万吨,上升4.2%,库存持续上升;比今年初增加261万吨,上升39.6%;比上年同期增加36万吨,上升4.1%,库存同比...

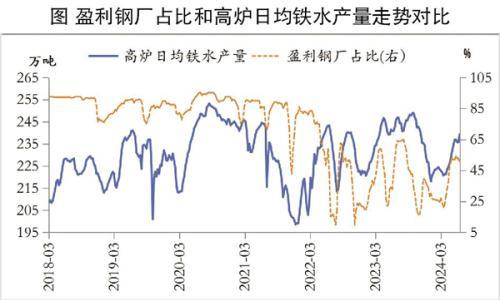

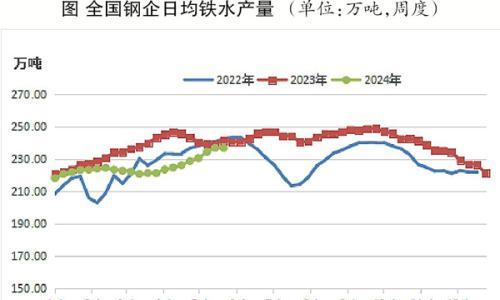

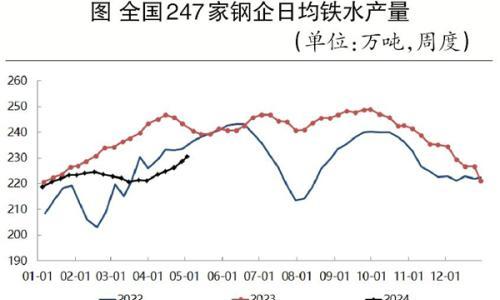

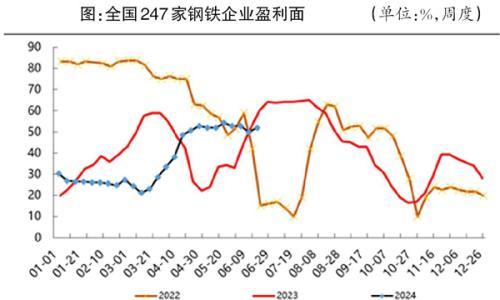

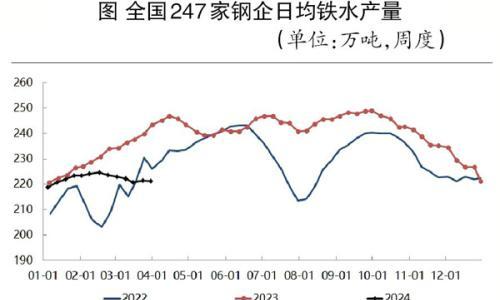

控产是"金九"钢市"减压"关键

中国冶金报社记者 贾林海"8月份,国内钢材价格涨跌互现。进入9月份,钢材市场仍有下行压力,只有钢铁企业积极控产或宏观利好政策加码,才有望出现反弹表现。"日前,上海钢联首席分析师汪建华在一场...

服贸会上的人机共生进行曲

中国冶金报社记者 樊三彩 报道/摄影"它真的能跟我一起玩石头剪刀布!但为什么它总是能赢?""是我们的3代'灵巧手'在'作弊',它依靠旁边的摄像头先看到对方的动作再出拳,但是因为反应速度小于50毫...

谈谈民企转型发展特钢这件事--访中国特钢企业协会秘书长刘建军

开栏的话在产业升级浪潮的推动下,特钢行业正经历从普转优、优转特到特转精的深刻变革。这一转型不仅将重塑行业格局,还将促使企业摆脱低端同质化竞争,向高附加值领域跃升。然而,大量普钢企业转...

让热风炉创新之花绽放印度--豫兴公司董事长刘世聚一席谈

中国冶金报 中国钢铁新闻网记者 夏杰生 报道在印度的钢铁产业中,炼铁高炉的容积大多数都只有数百立方米。然而麻雀虽小,五脏俱全,其高炉配套的热风炉必不可少,市场潜力巨大!如何占领印度热风炉...

产业链利益分配严重失衡 多方建言"供应链"进化为"共赢链"

中国冶金报 中国钢铁新闻网记者 樊三彩 报道"一个平稳运行、可持续发展的中国钢铁,有利于供应链上各企业的持续稳定健康发展,特别是在钢铁材料面临其他材料替代压力明显加大的今天,钢铁+铁矿产...

制氢、储氢,全球"拾慧"

近日,乌拉圭公布首个绿氢工厂项目计划,该工厂将耗资3800万美元,位于乌拉圭西南部里奥内格罗省首府弗雷本托斯市,预计于2026年开始运营。该项目建设内容包括8000块太阳能电池板、1个每小时可生...

亚新钢铁中间包寿命达168小时 这项世界纪录为何能创造?

中国冶金报 中国钢铁新闻网记者 夏杰生 报道2024年江苏民营企业200强之一连云港亚新钢铁有限公司(下文简称亚新钢铁)是一家主要从事特种优质钢、轧线、轧钢制品生产与销售的企业。该公司炼钢厂...

装配式钢结构是如何做到又快又好的?--老旧小区改造"加速度"的背后

中国冶金报 中国钢铁新闻网记者 赵萍 报道近日,上海市康健路341弄7-8号的"红砖楼"着实小火了一把。这栋房龄高达70年的"红砖楼",通过"原拆原建",克服重重困难挑战,改造成了一栋11层现代住宅。...

"钢结构在建筑领域大规模应用不是可选项,而是必选项"--访浦项钢铁解决方案研究所所长宋渊均

中国冶金报 中国钢铁新闻网记者 樊三彩 报道"应对钢铁需求的减少,钢企需要持续发掘和探索新的可应用领域。浦项认为,钢结构在建筑领域大规模应用不是可选项,而是必选项,浦项在这种背景趋势下正...

中国宝武原首席研究员陈坚钢谈钢结构住宅发展: 想大范围进入住宅消费市场需要有新的业态出现

中国冶金报 中国钢铁新闻网记者 樊三彩 报道近年来,住建部相继推出不少钢结构住宅建筑支持政策: 2019年6月份,住建部发布《装配式钢结构住宅建筑技术标准》行业标准;2020年7月份发布《绿色建...

大咖纵论钢铁产业链"破局"之道

中国冶金报 中国钢铁新闻网记者 熊余平 徐可可 报道面对当前严峻形势,钢铁产业链企业如何破局,找到生存与发展的新路径?10月30日,以"破局·行动·实战"为主题的第十九届中国钢铁流通促进大会在...

扫一扫关注微信

扫一扫关注微信