核心观点:11日国内钢材指数(Myspic)综合指数报收141.04点,周环比下跌0.71%。供应方面,本周五大钢材品种供应885.79吨,周环比增加8.07万吨,增幅0.9%。本周五大钢材品种产量除螺纹外周环比均有所增加。库存方面,本周五大钢材总库存1884.61万吨,周环比降44.42万吨,降幅2.3%。本周五大品种总库存周环比除热卷外均有所下降:五大材厂库周环比下降,其中增幅主要来自建材贡献。五大材社库周环比下降,降幅同样主要来自建材方面贡献。消费方面,本周五大品种周消费量为930.21万吨,增4.7%;其中建材消费环比增2.0%,板材消费环比增6.4%。本周五大品种表观消费呈现建材板材双增的局面,建材虽产量略有下降,但去库情况良好,而板材受制于产量较高,部分品种去库动能开始下降,其中热卷社库与厂库已经出现累积。铜市方面:宏观方面,中国4月末黄金储备“十八连增”,但增幅降至2022年11月以来最低。4月末我国外汇储备规模为32008亿美元,较3月末下降448亿美元,降幅为1.38%。瑞典央行8年来首度降息,为第二个宽松的发达国家。瑞典央行将基准利率从4.00%下调至3.750%,符合市场预期,并表示如果通胀前景仍然保持不变,预计在下半年将再次降息两次,未来欧洲央行降息或许较美联储更早。美国5月4日当周首次申请失业救济人数23.1万人,为2023年8月26日当周以来新高,也是自2021年以来的第三大单周增幅,超出预期21.2万人;首次申领失业救济人数升至8月份以来最高,与劳动力市场逐渐降温的迹象一致。基本面方面,上周下游订单略有回升,尤其是在周中价格下跌阶段,订单增加明显达到了近期的峰值,但从整体来看依然略低于正常水平。随着上周的订单补充,部分下游企业的生产也开始有所回升,也对此前一直积压的成品库存有所缓解。铝市方面:基本面,广西铝棒厂受成本影响存减产情况,预计带动一定铸锭增量。需求方面,主营建材的企业放假时间普遍在两天以上,主要集中在5月1日至3日,而主营工业材的企业多数放假时长为一天,主要集中在5月1日当天放假,今年工业材需求相对较旺盛,部分企业节前接单情况优于去年,所以今年五一节前生产较去年还忙一些整体型材企业放假情况和去年相近。铝板带箔企业普遍反目前新订单依旧火热,易拉罐料及空调箔订单尤其火爆。同时,重熔小卷出口订单也开始激增。整体来看基本面需求支撑仍在,宏观逻辑不变,带动铝价随板块偏强运行为主。

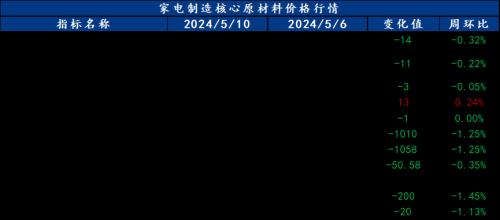

一、原材料品种价格监测

截止2024年5月10日,各原材料当日即时价格以及价格周环比情况如下:

二、家电行业原材料基本面分析——钢材篇

主要内容摘要①——冷轧:盘面回调,成交走弱,冷轧板卷价格震荡运行

本周冷轧板卷产量86.63万吨,环比增加0.76万吨。库存方面,当前冷轧钢厂库存37.97万吨,环比减少1.7万吨,社会库存149.73万吨,环比减少0.69万吨。周内黑色系期货盘面先扬后抑,周初部分贸易商上调市场报价以拉高市场参与者看涨预期,也有部分贸易商怕涨势不延续,报价持稳;之后期货下行,现货市场价格回归平稳。商家反馈,节后回来,市场采购行为活跃且出货较好,伴随期货盘面走弱,市场交投氛围逐渐减弱,周内整体成交表现一般。心态方面,当前冷轧板卷成本进入倒挂状态,且市场资源偏多,市场淡季下,商家操作上多以出货降库为主;终端对后市行情持谨慎观望心态,基本以刚需采购为主。综合来看,预计下周冷轧板卷价格或将窄幅震荡运行。

主要内容摘要②——涂镀:成交走弱,库存偏高,涂镀价格小幅走弱

本周镀锌周产量为94.86万吨,环比增加0.43万吨;彩涂周产量为17.86万吨,环比增加0.01万吨。涂镀总产量小幅减少。库存方面,本周镀锌厂库存量为60.53万吨,环比减少1.23万吨,社会库存132.82万吨,环比增加1.46万吨;彩涂厂库存量为19.02万吨,环比减少0.14万吨,社会库存33.83万吨,环比增加0.11万吨。节后市场并未如预期之中迎来价格的持续上行,反而呈现先扬后抑的走势。供应端来看,产能利用率及产量继续回升,整体供应持续高位盘整运行。需求端来看,除了6日市场成交较为火爆之后,此后的几天整体成交不温不火。商家表示,市场需求依旧存在不连续性,而高库存迫使市场不得不以出货成交为主。整体来看,供应继续增量,而消费的增长略显乏力,市场价格呈现回落态势。生产供应端继续在高位水平,下游终端采购情绪不佳,库存去化速度缓慢,预计下周涂镀板卷价格将继续偏弱运行。

三、家电行业原材料基本面分析——有色篇

主要内容摘要③——铝:

基本面,广西铝棒厂受成本影响存减产情况,预计带动一定铸锭增量。需求方面,主营建材的企业放假时间普遍在两天以上,主要集中在5月1日至3日,而主营工业材的企业多数放假时长为一天,主要集中在5月1日当天放假,今年工业材需求相对较旺盛,部分企业节前接单情况优于去年,所以今年五一节前生产较去年还忙一些整体型材企业放假情况和去年相近。铝板带箔企业普遍反目前新订单依旧火热,易拉罐料及空调箔订单尤其火爆。同时,重熔小卷出口订单也开始激增。整体来看基本面需求支撑仍在,宏观逻辑不变,带动铝价随板块偏强运行为主。

四、家电行业动态信息一览

1、“五一”彩电市场总结:节日促销回响平平,彩电销售遇冷

随着五一小长假的结束,各大家电卖场与电商平台围绕“五一”黄金周的一系列促销活动也落下帷幕。五一作为彩电市场传统促销节点之一,近年来受促销分流影响,节点促销效应明显减弱。2024年五一期间彩电市场规模收缩,奥维云网(AVC)推总数据显示,五一促销期(24W17-24W18,04.22-05.05)彩电市场销量规模为97万台,同比下降9.0%;销额规模为44亿元,同比下降0.8%,呈现量额双降的局面。市场表现主要呈现以下特点:

平台电商逆势增长

随着物联网的快速发展和消费模式的改变,消费者不断向线上转移,五一不再作为传统线下促销节点。今年五一期间,电商平台推出了多样的促销活动以吸引消费者。在彩电市场表现不佳背景下,平台电商成为唯一逆势增长的平台,2024年五一促销期平台电商销量同比增长16.2%,销额同比增长15.9%。

价格依然坚挺

在上游面板价格上涨影响下,促销期内零售市场产品价格表现坚挺。2024年五一促销期,线上和线下均价分别同比增长12.0%、10.1%;环比前两周均价增长4.9%、5.0%。分重点尺寸看,大尺寸产品面临成本上涨压力更大,零售价格涨幅也更为明显。中小尺寸产品如43英寸、50英寸及55英寸产品零售价格虽有所下降但幅度较小。

产品结构向上升级

行业大屏趋势不改,85英寸产品引领增长,2024年五一促销期线上、线下85英寸产品销量份额分别为8.5%、13.6%,较去年同期提升3.2、4.8个百分点;新显示技术多元共存,但发展有所分化,2024年五一促销期Mini LED与量子点电视销量份额均呈上升表现,激光电视销量份额维稳,OLED与8K电视销量份额所有下滑;场景化需求提升,功能升级优化体验,促销期内彩电线上、线下市场120Hz及以上产品销量份额均有所提升,线上、线下120Hz产品销量份额分别为36.0%、41.3%,较去年同期提升16.4、11.2个百分点;144Hz产品销量份额分别为15.9%、11.0%,较去年同期提升11.3、7.0个百分点。

2、Omdia预测2024年大尺寸显示面板出货量将同比增长7.4%

5月11日,根据Omdia最新发布的《大尺寸显示面板市场追踪报告——2023年第四季度》,预计到2024年,包括LCD和OLED在内的大尺寸显示面板(9英寸以上的所有显示面板)出货量将同比增长7.4%,出货面积将同比增长11.1%。Omdia预计2024年大尺寸显示面板的供需将在年内保持平衡,尤其是在下半年。在2020年和2021年新冠疫情期间,IT显示面板和电视面板需求被提前释放,随后便在2022年和2023年迎来寒冬。显示面板厂商预计2024年市场需求有望逆势回暖。2024年年中,体育赛事将成为经济复苏的又一催化剂。

扫一扫关注微信

扫一扫关注微信