9月份,国内宏观经济出现一些新的信号,能耗双控、限电、“地产暴雷”、出口疲弱、汽车缺芯等诸多经济上行的压力被逐步放大。钢材市场刚过“金九”,“银十”能否再现、价格能否平稳等问题持续困扰企业经营。PMI(采购经理人指数)是宏观经济先导性指数,是诸多样本企业对未来预期的集合判断。9月中国物流与采购联合会PMI数据透露出的三大信号值得关注,需警惕由此带来的三大风险。

信号一:疫后首进“收缩区间”密切关注“断供”风险

9月份,我国制造业PMI环比下滑0.5个百分点至49.6%,这是自2020年2月份以来首次进入“收缩区间”(即低于50%“荣枯线”“临界点”),回落至2019年第三季度水平,处于历史同期低位,经济动能上行压力加大。相比而言,8月份,美国制造业PMI指数为59.9%,回落2.4个百分点;欧洲制造业PMI为58.7%,回落1.7个百分点,但仍处于高景气区间。

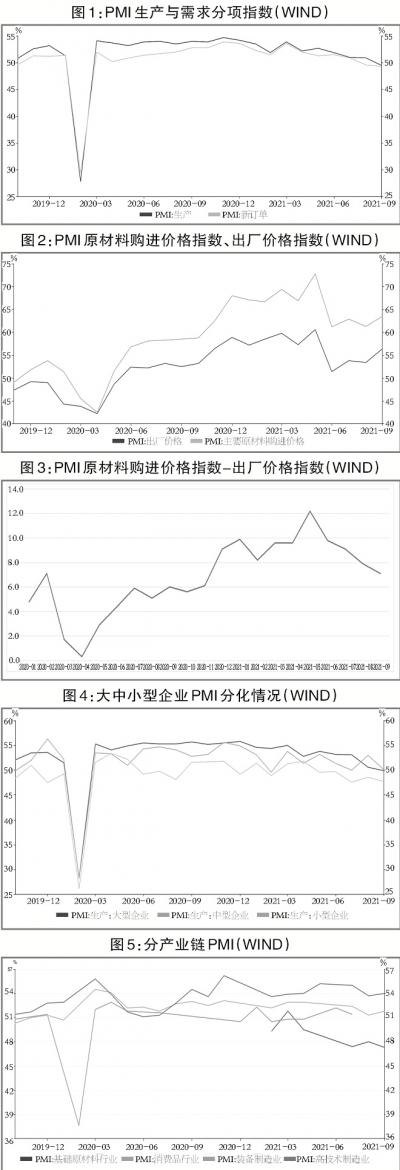

我国制造业PMI生产指数自2020年2月份以来首次跌落至“荣枯线”以下,环比大幅下行1.4个百分点至49.5%,是下滑最严重的分项,也是拖累制造业PMI下滑的最大因素。一般而言,除春节长假外生产指数会高于采购量指数,生产动力在前、采购意愿在后。今年9月份,我国首现生产指数低于采购量指数,生产指数从今年3月的高点53.9%一路下滑至49.5%,回落4.4个百分点;采购量指数则同步从今年3月份的高点53.10%一路下滑至49.7%,回落3.4个百分点。9月份生产指数低于采购量指数首现差值正0.2个百分点,释放出生产受需求、限电等诸多因素限制而动力严重不足的信号。

制造业PMI新订单指数、新出口订单指数继续回落,需求整体疲软,未见回升态势。新订单指数环比下行0.3个百分点至49.3%,连续两个月位于“收缩区间”,特别是市场对高耗能行业相关产品的需求持续回落。新出口订单指数环比下行0.5个百分点至46.2%,已连续5个月回落,在海运价格高涨、进出港效率下降的压力之下,出口规模增长更多是价涨量减,新出口订单下降趋势短期较难逆转。在手订单指数环比下行0.3个百分点至45.6%;进口指数回落1.5个百分点至46.8%,均处于“收缩区间”。

在消费需求疲软、房地产市场趋冷、能耗双控政策持续重压及原材料价格高位上涨等多重因素的压力下,制造业PMI供需两端指数下行,生产指数下行幅度显著大于需求指数下行幅度,生产指数年内首度低于采购量指数,企业生产经营活动受到严重制约,原材料“断供”风险持续加大。10月份,能耗双控及煤炭供应缺口短期内不会得到缓解。国家发展改革委《2021年上半年各地区能耗双控目标完成情况晴雨表》显示,有19个省份为一二级预警,9月20个省(自治区、直辖市)或省内部分地市公布限电措施,多数地区以限制工业用电为主,广东、江苏等制造业大省也在名单之中。从钢铁上游原材料到中游直至下游加工制造均是工业用电大户,第四季度钢铁产业链各环节生产端将继续承压,原材料“断供”风险已大于“稳价”风险,货难订、难产、难发问题短期难以缓解,企业需密切关注供应商生产运营情况,做好供应链“保供”安排。

信号二:购进出厂价差缩小密切关注“急跌”风险

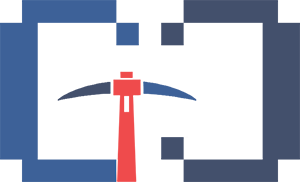

9月制造业PMI价格指数继续攀升,原材料购进价格指数环比上行2.2个百分点至63.5%;出厂价格指数环比上行3.0个百分点至56.4%,两个价格指数均升至近4个月高点,上游对下游行业的成本压力仍然较大。原材料库存指数环比上行0.5个百分点至48.2%,产成品库存指数环比下行0.5个百分点至47.2%,产成品库存下滑,原材料库存回升。

今年初以来,原材料价格持续上涨,钢铁企业原材料采购成本普遍上升,特别是动力煤价格短期仍未见调整,2201合约持续拉涨、连创历史新高,9月28日收盘价为1328.8元/吨,近1个月涨幅高达55.09%。原材料购进价格指数与出厂价格指数的差值能够体现上游对下游的传导压力。如原材料购进价格与出厂价格指数之间的差值缩小,则表明上游原材料价格的上涨正逐渐向中下游产成品价格传导,将影响终端消费工业品需求。

自2020年初以来,该差值持续攀升,自2020年4月份最低的0.3个百分点,持续攀升到2021年5月份最高的12.2个百分点,其后一路下滑至2021年9月份的7.1个百分点。近年来,该值在2016年11月份、2017年9月份、2018年10月份曾分别出现高点,其后因需求萎缩而导致原材料出货不畅、库存高企,出现价格“急跌”。尽管此轮原材料价格上涨有限产、限电所致的“供应硬缺口”支撑,价格“急跌”基本面发生变化,但供需关系仍是确定价格的核心因素,企业向下游终端客户传导原材料压力势必会最终影响上游原材料需求规模,上游的连续生产、规模生产特性将加快形成价格下跌调整动因。

信号三:行业企业分化明显密切关注“债务”风险

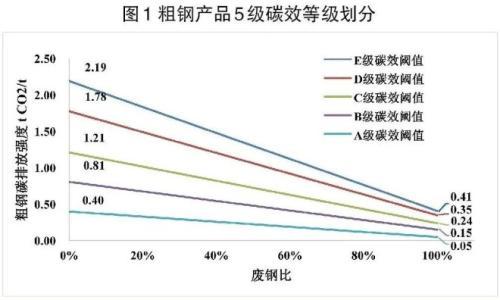

9月份,大中小企业生产指数均在下降,但分化明显。大型企业PMI回升0.1个百分点至50.4%,仍处于景气周期。中、小型企业PMI分别回落1.5个、0.7个百分点至49.7%、47.5%,小型企业处于最低区间。国家统计局对此的解读是“小企业反映原材料成本高、资金紧张、市场需求不足的比重均超过四成”,原材料成本高成为小企业面临的首位难题,资金紧张、回款难列第二位。

分产业链看,石油煤炭及其他燃料加工、化学纤维及橡胶塑料制品、黑色金属冶炼及压延加工等高耗能行业生产指数均低于45.0%,成为整体工业生产走弱的主要因素,同时,限产、限电已蔓延至诸多区域的工业企业,在能耗双控政策和多地电力短缺的影响下,工业生产活动放缓迹象已十分明显。工业品价格高企已持续拖累下游企业营收增速、推高下游产成品成本,下游行业利润两年平均增速在8月份已大幅回落18个百分点至-0.5%,上游行业两年平均增速持续提升,中游行业利润持续处于高位,企业和行业分化严重。

分行业来看,双控趋严、高耗能行业生产明显放缓,石油加工、黑色金属、化纤等行业生产指数均低于45%,对整体生产构成较大拖累。服务业PMI依然偏弱,处于历史同期低位,一是疫情仍有反复,影响局部消费;二是汽车制造业“缺芯”严重,导致汽车零售偏弱;三是建筑业PMI处于历史同期低位,恒大事件等事件引发对地产企业信用的普遍关注,9月份建筑业商务活动指数降为57.5%,建筑业生产扩张放缓,地产投资放缓趋势明显,与地产企业相关的钢铁生产与流通企业也因此面临着较大的债务风险压力,需密切关注由此带来的违约风险。

扫一扫关注微信

扫一扫关注微信