11月份钢材市场弱势运行,行业利润连续亏损,吨钢利润一降再降。从价格长期走势看,我国钢材市场基本已呈“熊市”格局。11月份我国主要炼钢原料铁矿石和焦炭价格却呈上升态势,尤其是铁矿石逆势大幅上扬近30%,推高铁水成本,挤压钢企利润。可喜的是,我国钢铁粗钢表观消费量依然维持绝对高位,国内大循环成为支撑中国钢铁工业未来高质量发展的重要力量。

11月份钢市基本呈“熊市”格局弱势运行

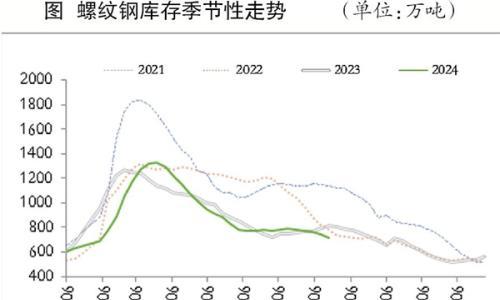

11月份,受下游消费市场疲弱的影响,钢材价格弱势运行,价格在阶段性底部小幅震荡趋平。其中,螺纹钢(HRB400E,直径20毫米)、高线(直径6.5毫米)价格波动幅度在150元/吨以内,中厚板、热板、冷板波动幅度在80元/吨以内,市场整体表现冷清。

从11月份中国五大类钢材品种的平均价格走势上看(见图1),螺纹钢(HRB400E,直径20毫米)均价为3932元/吨,较2021年均价下降22.3%;高线(直径6.5毫米)均价为4328元/吨,较2021年均价下降20.0%;中厚板(普碳,20毫米)均价为3943元/吨,较2021年均价下降27.2%;热板(3.0毫米)均价为3887元/吨,较2021年均价下降28.2%;冷板(1.0毫米)均价为4356元/吨,较2021年均价下降27.8%。综合来看,2022年11月份五大类钢材均价较2021年均价下降25.1%。

从五大类钢材和钢坯的长期价格走势上看(见图2),目前五大类钢材价格已经回落至2020年以前的水平,这也意味着2020年以来因新冠肺炎疫情放水资金带动的一轮“牛市”行情的结束。

11月份,除高线(直径6.5毫米)外,其他大类钢材月均价格已经跌破2016年以来长期价格的50分位线。其中,扁平材中的冷轧类钢材价格下跌幅度最大,低于50分位线265元/吨,其他扁平材中的热轧、中厚板价格分别低于50分位线194元/吨、116元/吨,而长材类中的螺纹钢、线材价格则分别低于50分位线22元/吨、高于50分位线173元/吨。整体看,五大类钢材平均价格较自2016年以来的钢材价格50分位线低85元/吨,这表明因国内下游消费市场疲软,我国钢材市场目前已经进入了“熊市”行情。

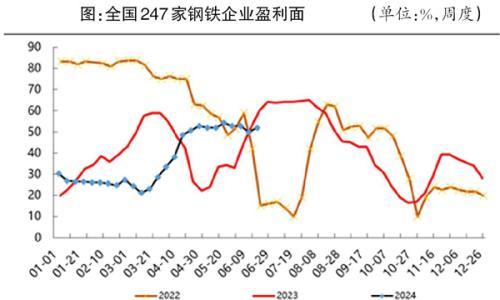

钢铁行业累计吨钢利润一降再降

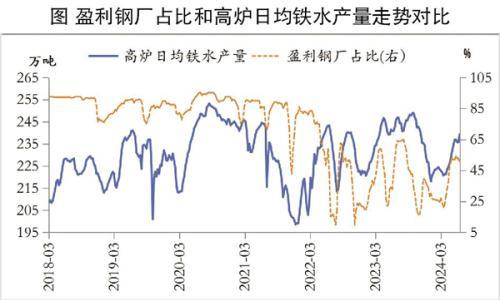

根据国家统计局数据(见图3),2022年1月—10月份,我国黑色金属冶炼和压延加工业共实现营业收入73045.5亿元、行业利润296.8亿元,累计利润值较1月—9月份累计利润水平下降了16.2亿元,说明10月份的黑色金属冶炼和压延加工业整体仍处于亏损状态。2022年下半年以来,中国黑色金属冶炼和压延加工业已经连续4个月亏损。经国家统计局数字计算,1月—10月份我国黑色金属冶炼和压延加工业累计利润率仅为0.4%,利润水平较2021年同期下降92.7%。

从吨钢利润上看,根据国家统计局公布的1月—10月份我国累计粗钢产量86057万吨计算,我国钢铁行业当期累计吨钢利润已经下降至34元/吨(见图4)。

另据市场统计,11月份,我国钢坯与螺纹钢之间的价差由10月份的460元/吨下降至420元/吨,而10月份我国钢铁行业当月净利润为-16.2亿元,由此预计11月份净利润或较10月份继续下降30亿元左右。也即是说,1月—11月份,我国钢铁行业累计利润或再度下滑至260亿元左右,即便12月钢市呈现好转,2022年利润也不会超过300亿元,只相当于2015年低谷时的一半左右。从这一点上看,中国钢铁行业已从2022年下半年起,逐步陷入了“熊市”泥沼。

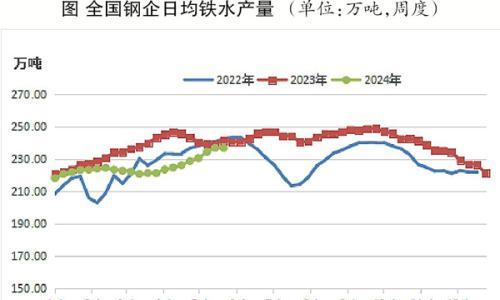

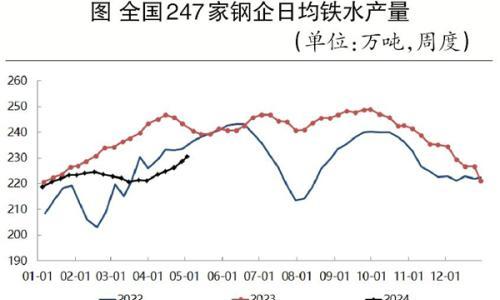

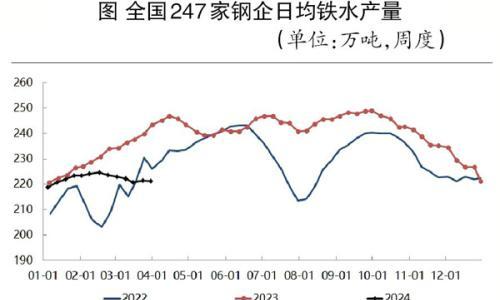

2022年粗钢表观消费量或与2021年持平

根据国家统计局公布的产量数据,2022年10月,我国生产生铁7083万吨、粗钢7976万吨、钢材11485万吨,分别同比增长11.9%、11.0%、11.3%。1月—10月份累计生产生铁72689万吨、粗钢86057万吨、钢材111639万吨,分别同比下降1.2%、2.2%、1.4%。

经计算,1月—10月份,我国累计日产粗钢283.08万吨。如按此数据计算,考虑到11月各地应对市场疲软需求而主动采取的减产措施,预计全年粗钢产量仍将在10.2亿吨~10.4亿吨之间,大概率略低于2021年的10.33亿吨水平。另据中国海关总署的统计数据,2022年1月—10月份,中国共进口钢材911.5万吨,同比下降23.0%;出口钢材5625.8万吨,同比下降1.1%。经计算,我国前10个月累计净出口钢材4714.3万吨,折合粗钢近3700万吨,预计全年净出口粗钢约4500万吨。综合以上数据,预计2022年全年,我国粗钢表观消费量将继续保持9.8亿吨以上的绝对数值,与2021年的粗钢表观消费量基本持平。

11月进口铁矿石价格逆势大幅上扬近30%

11月份,中国进口铁矿价格(普氏,62%)走出逆势上扬格局(见图5)。截至11月30日,普氏铁矿石价格指数(62%,中国主要港口,干基,不含税)由10月31日的79.5美元/吨大幅上扬至11月30日的101.2美元/吨,涨幅高达27.3%,与疲态尽显、弱势运行的钢材价格形成了鲜明的对比。

截至11月末,2022年的普氏铁矿石价格(62%,中国主要港口,干基,不含税)全年走势“前高后低”,年均价为121.0美元/吨,较2021年年均价格下降24.1%。从2019年以来的普氏铁矿石价格曲线上看(见图6),目前铁矿石价格已经回落至2019年的价格水平。

另外,根据中国海关总署公布的数据,10月份,我国进口铁矿石9497.5万吨,月均进口价格为96.8美元/吨,自2020年8月以来首次低于100美元/吨;1月—10月份,我国累计进口铁矿石91741.6万吨,累计平均进口价格为121.3元/吨。预计2022年全年,中国进口铁矿石总量仍将维持11亿吨左右的绝对数量,年均进口单价预计为120美元/吨。

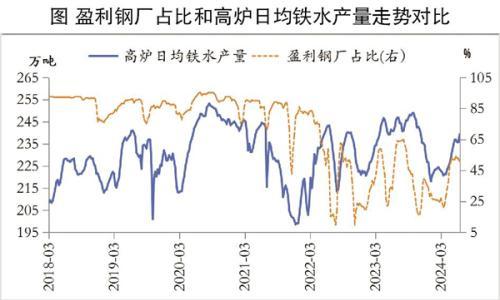

焦炭价格推高铁水成本

受今年煤炭行业严格的保供政策影响,炼焦煤出现供应趋紧的短期供需错配,加之持续的环保压力,今年前11个月,中国焦炭(准一级)平均价格为2929元/吨,较2021年2843元/吨的年均价格再度上行近100元/吨,一定程度上助推了铁水成本上升。而2022年钢材价格则因下游需求减弱而相对走低,造成钢铁企业利润大幅下降,构成了2022年钢铁行业利润骤减的“名义原因”。

但是,从2018年以来焦炭价格的运行轨迹上看(见图9),目前焦炭价格处于自2018年执行严格环保政策以来的平均价位附近。另外,行业相关调查数据显示,2022年1月—11月份,我国炼焦行业也处于全线亏损状态,并未实现盈利。因此,铁矿石的非对称价格运行才是真正“元凶”。

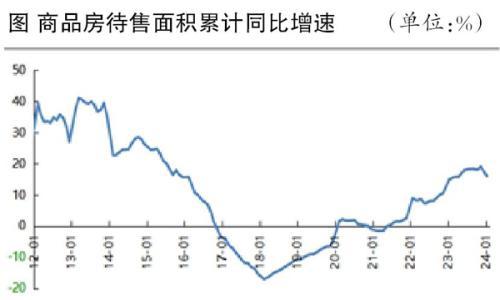

国内大循环支撑钢铁工业未来高质量发展

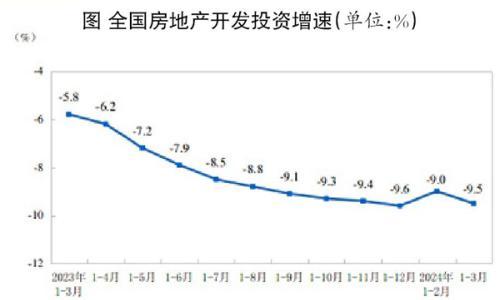

根据国家统计局的数据,11月份,中国制造业PMI(采购经理指数)为48.0%,环比下降1.2个百分点,连续低于临界值,这表明我国制造业经营景气水平持续低迷。而1月—11月份,我国PMI平均只有49.3%,同比下降1.3个百分点,表明今年初以来,在多种不确定性因素影响下,我国经济下行压力巨大。

综合以上分析,短期看,在下游消费市场持续低迷的情况下,中国钢材市场已逐渐“转熊”运行。在此情况下,以铁矿石为代表的钢铁原料价格相对高企,压迫钢铁企业利润恢复。但是必须看到,中国粗钢表观消费量并未出现变化,同时,我国国内大循环的巨大需求构成了中国特有的钢材内需市场,未来将在钢铁工业高质量发展道路上继续发挥重要作用。从这一点上看,虽然中国钢铁行业仍将短时间内面临利润骤减、需求不畅等问题,但这只是高质量发展过程中必须经历的阵痛而已。“春雷”响处,中国钢铁工业仍将继续扮演我国经济发展的重要角色。(左更)

(本文数据来源于国家统计局、五矿经研院、海关总署)

扫一扫关注微信

扫一扫关注微信